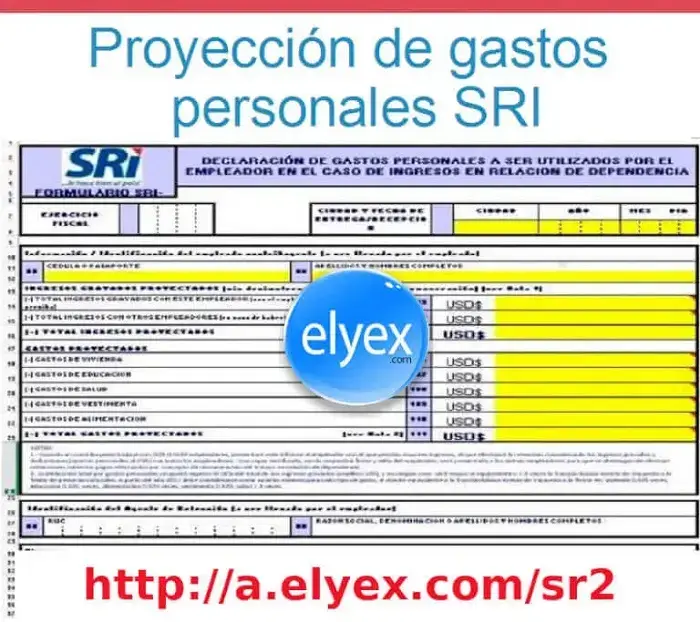

Formulario Proyección de gastos personales deducibles SRI Ecuador

Formulario Proyección de gastos personales.

Proyección de gastos personales Formulario SRI ECUADOR Deducibles. Hasta el 31 de enero los ecuatorianos empleados en relación de dependencia deben elaborar su proyección de gastos personales y presentarlo en el formulario SRI-GP. El monto del valor de ingresos subió según la tabla de impuesto a la renta. El formulario se lo puede descargar aquí. Recuerda también revisar el RUC y el número de cédula. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página para poder ayudarte. También puedes participar en el WhatsApp Ecuador.

Video Tutorial

SRI: Paso a paso para la Proyección de gastos personales

Descargar Formulario SRI Gastos Personales SRI-GP Excel xls Proyección de gastos personales

Puedes descargarlo desde el siguiente enlace:

- Formulario de proyección de Gastos Personales SRI – GP – Continente – Declaración de Gastos Personales a ser utilizados por el empleador en el caso de ingresos en relación de dependencia.

- Formulario de proyección de Gastos Personales SRI – GP – Galápagos – Declaración de Gastos Personales a ser utilizados por el empleador en el caso de ingresos en relación de dependencia.

Descargar Formulario 107 SRI Excel xls Proyección de gastos personales

- Formulario 107 – Formato de comprobante de retenciones en la fuente del Impuesto a la Renta por ingresos del trabajo en relación de dependencia.

( Proyección de gastos personales) Pasos para llenar le formulario:

- En la parte superior deberán llenar la ciudad y fecha de entrega del documento.

- Luego se llena el número de cédula, y los apellidos y nombres del trabajador.

- Se registrarán el valor de ingresos, sin los dos décimos ni los fondos de reserva, que espera recibir en el año (sin descontar los aportes personales al IESS).

- Escribir los valores de gastos proyectados en cada rubro y los sumarán para hacer un solo total. (Verificando que no se sobrepase los límites definidos)

- Firmar el documento donde dice «Empleado contribuyente»

Límites para la deducción de gastos personales

Los valores máximos a deducir en cada rubro son:

Deducible que aplica en 2022:

El máximo deducible corresponde a 1.3 veces la fracción básica desgravada de impuesto a la renta de personas naturales, lo que para el año 2021 significa $14.709.50, sin embargo, en el caso Galápagos debe tomarse en cuenta el «índice de Precios al Consumidor Especial de Galápagos IPCEG» que es de 1.803, con lo cual el límite máximo en esa provincia es de 2.344 veces la fracción básica desgravada de impuesto a la renta de personas naturales (1.3*1.803=2.344), lo que para el año 2019 en Galápagos significa (11.315*2.344 = $26.521.22), el máximo deducible puede distribuirse en los rubros detallados en la siguiente tabla:

| Tipo | Veces | General: | Veces: | Galápagos |

| Vivienda | 0.325 | $3.677.38 | 0.586 | $6.630.31 |

| Educación, arte y cultura | 0.325 | $3.677.38 | 0.586 | $6.630.31 |

| Alimentación | 0.325 | $3.677.38 | 0.586 | $6.630.31 |

| Vestimenta | 0.325 | $3.677.38 | 0.586 | $6.630.31 |

| Salud | 1.3 | $14.709.50 | 2.344 | $26.521.22 |

| Enfermedad catastrófica | 2.00 | $22.630.00 |

En el caso de enfermedades catastróficas raras o huérfanas debidamente certificadas la deducibilidad será de 2 veces la fracción básica desgravada de impuesto a la renta de personas naturales.

Para el impuesto a la renta de 2021, la suma de los gastos deducibles puede llegar máximo hasta $ 14.709.50 siempre que dicho valor no supere el 50% de los ingresos gravados.

Para el impuesto a la renta de 2019, la suma de los gastos deducibles pueden llegar máximo hasta $ 14.703.00 siempre que dicho valor no supere el 50% de los ingresos gravados.

Deducible que aplica en 2021:

El máximo deducible corresponde a 1.3 veces la fracción básica desgravada de impuesto a la renta de personas naturales, lo que para el año 2021 significa $14.703.00, sin embargo, en el caso Galápagos debe tomarse en cuenta el «índice de Precios al Consumidor Especial de Galápagos IPCEG» que es de 1.803, con lo cual el límite máximo en esa provincia es de 2.344 veces la fracción básica desgravada de impuesto a la renta de personas naturales (1.3*1.803=2.344), lo que para el año 2019 en Galápagos significa (11.310*2.344 = $26.510.64), el máximo deducible puede distribuirse en los rubros detallados en la siguiente tabla:

| Tipo | Veces | General: | Veces: | Galápagos |

| Vivienda | 0.325 | $3.675.75 | 0.586 | $6.627.66 |

| Educación, arte y cultura | 0.325 | $3.675.75 | 0.586 | $6.627.66 |

| Alimentación | 0.325 | $3.675.75 | 0.586 | $6.627.66 |

| Vestimenta | 0.325 | $3.675.75 | 0.586 | $6.627.66 |

| Salud | 1.3 | $14.703.00 | 2.344 | $26.510.64 |

| Enfermedad catastrófica | 2.00 | $22.620.00 |

En el caso de enfermedades catastróficas raras o huérfanas debidamente certificadas la deducibilidad será de 2 veces la fracción básica desgravada de impuesto a la renta de personas naturales.

¿Quiénes deben hacer la proyección?

Deben llenar el formulario de proyección para declarar el impuesto a la renta quienes superen la base mínima para el año según la tabla de impuesto a la renta, sobre el total de ingresos recibidos a través de sus empleos.

Hasta el 31 de enero se entrega la primera proyección. El último día del mes de octubre se confirma esa información ya con rubros reales de los 9 meses previos del año.

Hay cinco rubros de los que se pueden presentar facturas para deducir el impuesto a la renta: vivienda, educación, alimentación, vestimenta.

Mira También:

¿Qué se declara en cada rubro?

Vivienda: intereses por préstamos hipotecarios, gastos por compra, construcción, remodelación, ampliación, mejora o mantenimiento de la casa donde vive; pago de arriendo de la vivienda; gastos (solo el consumo) por servicios básicos como agua, electricidad o teléfono convencional; pago de alícuotas de urbanizaciones o condominios.

Educación: matrícula, pensión o derechos de grado; útiles escolares; pago de cuidado infantil (guarderías); uniformes; transporte escolar; equipos de computación; materiales didácticos; pago de intereses por créditos educativos.

Alimentación: compra de comida preparada o alimentos para cocinar (no para las mascotas) como facturas de restaurantes o de supermercados; bebidas (excepto las alcohólicas); pago de pensiones alimenticias.

Vestimenta: todas las prendas que no sean accesorios; pañales.

Salud: honorarios médicos; servicios de hospitales, clínicas y laboratorios; medicina prepagada; primas mensuales o anuales de seguros médicos; valores no devueltos por aseguradoras (deducibles o coaseguros); medicamentos; insumos médicos; lentes y prótesis.

– Los gastos no deben considerar ningún tipo de impuesto (ni IVA, ni ICE), ni tasas por servicios básicos (solo consumo).

– Las facturas deben tener al menos un nombre y un apellido y su número de cédula o RUC, si lo tuvieren.

Recuerde que una gran cantidad de la facturación de los servicios o productos que compremos ya es electrónica, esto es, que debe descargar de la página de ese local comercial la factura e imprimirla o guardar ese archivo en una computadora para hacer los cálculos de gastos y tenerlos como soporte si en algún momento el SRI los llegara a pedir.

Es importante que a partir de este momento guarde sus facturas (1), por estos conceptos y se asegure que contienen todos sus datos personales para que puedan ser válidas.

(1) = Los comprobantes de venta autorizados podrán estar a nombre de cualquier integrante de la Unidad Familiar, se entiende por unidad familiar a Cónyuges, convivientes integrantes de la unión de hecho, Hijos menores de edad no emancipados, Hijos con discapacidad sin importar su edad. Res: NACDGECCGC15-00000003

Recuerde que solo deben llenar el Formulario GP, aquellos contribuyentes que superen la base imponible de cada año. Este formulario puede ser completado a mano o computadora, como el contribuyente lo decida, con la condición de no tener tachones ni manchones.

Para respaldar los gastos personales se debe contar con los respectivos comprobantes de venta, los mismos que podrán estar a nombre del contribuyente, de su cónyuge o conviviente o de sus hijos menores de edad o con discapacidad que no perciban ingresos gravados y que dependan directamente del contribuyente. El formulario debe ser entregado a los empleadores hasta el 31 de enero.

Este documento se lo presenta dos veces al año, la primera proyección en enero y la segunda en el mes de octubre, realizando el ajuste respectivo de acuerdo con los comprobantes de venta de respaldo con los que ya cuenta el contribuyente y con la proyección de los meses restantes (noviembre y diciembre).

La información relativa a los gastos personales en las siguientes fechas:

| Noveno Dígito del RUC o cedula | Fecha máxima de entrega |

| 1 | 10 de febrero |

| 2 | 12 de febrero |

| 3 | 14 de febrero |

| 4 | 16 de febrero |

| 5 | 18 de febrero |

| 6 | 20 de febrero |

| 7 | 22 de febrero |

| 8 | 24 de febrero |

| 9 | 26 de febrero |

| 0 | 28 de febrero |

La Resolución No. NAC-DGERCGC11-00432, publicada en el Registro Oficial Suplemento [2] – 599 del 19 de diciembre de 2011, prevé la posibilidad de se requiera los documentos sustentarios de los gastos reportados en el anexo de gastos personales.

Mira También: